Fiscalité

La fiscalité est l'ensemble des impôts et autres cotisations obligatoires qui financent le fonctionnement d'un Etat.

1 Généralités[modifier | modifier le wikicode]

La fiscalité est une des conditions nécessaires à l'entretien d'une administration d'Etat dans une société de classes. De la dîme médiévale au complexe système fiscal actuel, ses formes ont beaucoup évolué en fonction de l'infrastructure économique de la société, des rapports de force entre les classes, et des idéologies.

Globalement, la fiscalité a toujours pesé davantage sur les classes exploitées, venant s'ajouter à la domination dans la sphère productive, et sur les peuples opprimés lors de conquêtes impérialistes. Les vieilles noblesses étaient simplement exemptées d'impôt. La bourgeoisie elle aussi s'est montrée hostile depuis le début aux impôts, mais ne disposant plus de droits directs sur des personnes (serfs...) et pour faire face aux grandes dépenses de l'Etat moderne - surtout les guerres - elle les a instauré partout, tout en prenant soin de les faire surtout reposer sur les prolétaires et les classes intermédiaires.

Il est fréquent que les politiciens, par corruption ou simplement copinage, aident directement des capitalistes à payer moins d'impôts (Affaire Woerth-Bettencourt, Affaire Cahuzac, Darmanin avec le PSG[1]...).

Les taxes sont aussi un moyen de mener une politique protectionniste, en pénalisant les produits importés.

2 Définitions[modifier | modifier le wikicode]

2.1 Jargon fiscal[modifier | modifier le wikicode]

2.1.1 Impôts, taxes, redevances...[modifier | modifier le wikicode]

La fiscalité passe par plusieurs instruments, d'où les nombreux termes différents qui recouvrent quelques nuances. En pratique, le droit est loin d'être rigoureux et l'emploi de ces termes est assez embrouillé :

- une redevance est censée être la contre-partie financière d'un service (redevance audiovisuelle pour les chaînes publiques et l'INA par exemple, payée uniquement par ceux qui ont au moins un téléviseur), en théorie on parle de redevance lorsque le prélèvement couvre plus de la moitié des dépenses du service en question

- une taxe est aussi censée être la contre-partie financière d'un service, et en théorie elle couvre moins de la moitié du coût du service (taxe d'apprentissage pour financier la formation professionnelle...)

- un impôt est pus général, et en théorie plus universel (payé par tout le monde)

- « prélèvement obligatoire » est le terme le plus générique : il englobe les impôts et les cotisations sociales (qui sont distinguées des impôts parce qu'elles vont à un organisme formellement distinct de l'État).

On entend aussi le terme de « pression fiscale », typique de l'idéologie dominante.

2.1.2 Assiette et taux[modifier | modifier le wikicode]

Le montant d'un prélèvement obligatoire est en général le produit d'une assiette et d'un taux (pourcentage).

L'assiette est la quantité imposable (soumise à l'impôt). Par exemple pour l'impôt sur le revenu, c'est la somme des salaires, des allocations, des dividendes... modulée par différents dispositifs (quotient familial...).

2.2 Impôt direct vs indirect[modifier | modifier le wikicode]

Un impôt direct est un impôt dû nominativement par une personne physique ou une personne morale. Taxant le capital ou le revenu, il est périodique et fait généralement l'objet d'un recouvrement par voie de rôle. Il se distingue donc d'un impôt indirect, prélevé à l'occasion d'opérations précises et indépendamment de la personne.

Karl Marx, pour la Première internationale, défendait les impôts directs « parce que les impôts indirects font hausser le prix des marchandises, de sorte que les commerçants les chargent non seulement du montant de ces impôts, mais encore de l'intérêt et du profit du capital avancé dans le paiement ; parce que les impôts indirects cachent, à ceux qui les paient, le montant de ce qu'ils versent à l'État, tandis que les impôts directs apparaissent pour ce qu'ils sont en toute simplicité, le moins cultivé comprenant aussitôt leur mécanisme. C'est pourquoi les impôts directs poussent tout le monde à contrôler le gouvernement, tandis que les impôts indirects détruisent toute tendance à une administration autogérée. »[2]

2.3 Impôt proportionnel, progressif, régressif[modifier | modifier le wikicode]

Un impôt peut être :

- proportionnel : chacun paie une même proportion de son revenu (comme la TVA ou la CSG)

- progressif : plus l'individu est riche, plus il paie une proportion élevée de son revenu (comme l'impôt sur le revenu en France)

- régressif : plus l'individu est riche, moins il paie une proportion élevée de son revenu

L'idéal d'une fiscalité progressive est souvent avancé par la gauche réformiste, présentée comme un moyen de redistribution des revenus (l'Etat collecte en priorité chez les riches, et donne des aides ciblées aux plus pauvres).

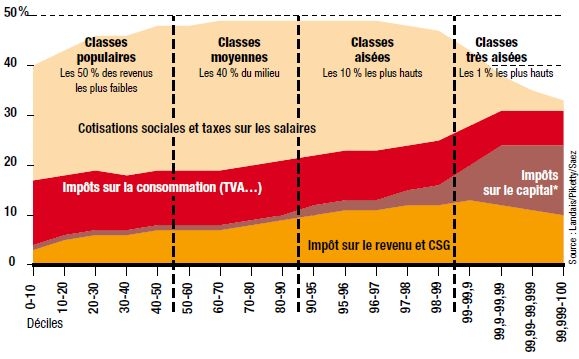

L'impôt sur le revenu est généralement progressif (même si cela a beaucoup reculé depuis le tournant néolibéral), mais cela ne garantit pas que la fiscalité dans son ensemble est progressive. En prenant en compte l'ensemble des impôts (et « l'optimisation fiscale » voire les fraudes qui bénéficient surtout aux capitalistes), cela est beaucoup moins évident.

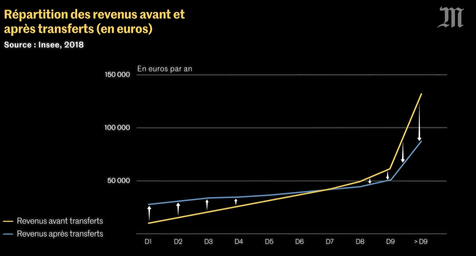

En France, selon l'Insee (2018) :

- les impôts pèsent plus sur le budget des 10% les plus pauvres (68%) que sur celui des plus riches (54%) ;

- les plus pauvres et les plus riches sont ceux qui bénéficient le plus de l'argent collecté, par rapport aux classes intermédiaires : les plus pauvres grâce aux prestations sociales comme les allocations logement ou le RSA, les plus riches grâce au fait que leurs allocations chômage ou retraites sont, comme leurs revenus, très élevées ;

- au global, la fiscalité a bien un léger effet redistributif.

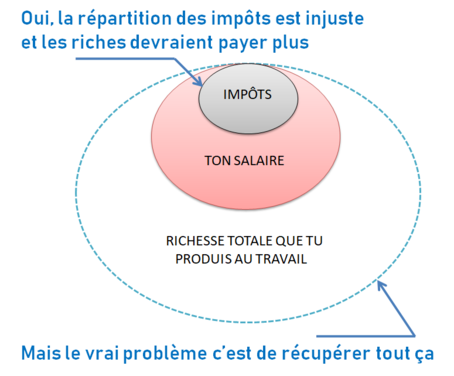

Cependant, cet effet redistributif n'existe que si l'on se cantonne à la sphère de la fiscalité. Or faire cela revient à considérer que l'argent des riches leur appartient à la base, et que l'État providence vient généreusement en redistribuer une partie. A l'échelle de l'ensemble de la société, c'est un transfert massif d'argent qui a lieu des prolétaires vers les capitalistes : d'abord et avant tout par l'exploitation salariale, mais également par d'autres biais comme le paiement des loyers à des rentiers (qui est un transfert bien plus massif que celui que représentent les APL).

Par ailleurs, si l'on zoome sur les 1% les plus riches, la redistribution cesse de fonctionner, comme l'a montré l'économiste Thomas Piketty[3] :

3 Historique[modifier | modifier le wikicode]

Dans les sociétés précapitalistes, on taxait la plupart du temps les masses paysannes et les marchands, mais très rarement les riches aristocrates.

3.1 Moyen-Âge[modifier | modifier le wikicode]

Dans le Moyen-Âge européen, société agraire, l'essentiel de l'impôt est prélevé sur la paysannerie en nature. En échange de la protection du seigneur, celui-ci réclame la taille. La taille est aussi perçue à l'échelle de la royauté, et celle-ci dispose en général également d'un monopole sur certaines denrées, sur lesquelles elle s'octroie des droits (gabelle du sel...).

Les paysans sont assujettis à la dîme (étymologiquement : le dixième), qui est une partie de leur récolte qui revient au clergé catholique. La justification idéologique est directement religieuse, et revient grosso-modo à "Dieu bénit ceux qui payent leur dîme et maudit ceux qui ne le font pas". Les paysans ont souvent exprimé leur colère lorsque le parasitisme était trop insupportable et le luxe de l’Église trop ostensible. Comme dit Marx, « la dîme à fournir au curé est plus intelligible que sa bénédiction. »[4]

Les serfs étaient également soumis aux corvées seigneuriales qui étaient des formes de taxes "en nature", qui ont surtout eu cours dans la période où la monnaie circulait peu (9e-10e siècles).

Il y avait des taxes analogues sur le produit du travail des artisans, qui allaient principalement aux patriciens.

Enfin, les Rois convoquaient des Etats généraux lorsqu'ils souhaitent lever de nouveaux impôts, en particulier pour financer les guerres.

Avec le développement du commerce, la monnaie devient la forme de tout prélèvement.

« Plus la production marchande se développe et s'étend, moins la fonction de la monnaie comme moyen de payement est restreinte à la sphère de la circulation des produits. La monnaie devient la marchandise générale des contrats. Les rentes, les impôts, etc., payés jusqu'alors en nature, se payent désormais en argent. Un fait qui démontre, entre autres, combien ce changement dépend des conditions générales de la production, c'est que I’empire romain échoua par deux fois dans sa tentative de lever toutes les contributions en argent. (...) En Asie, la rente foncière constitue l'élément principal des impôts et se paye en nature. Cette forme de la rente, qui repose là sur des rapports de production stationnaires, entretient par contrecoup l'ancien mode de production. »[5]

Marx cite des commentateurs qui soulignent que ce passage à des impôts en argent a représenté une pression supplémentaire sur les exploités :

« La misère énorme de la population agricole en France sous Louis XIV, dénoncée avec tant d'éloquence par Boisguillebert, le maréchal Vauban, etc., ne provenait pas seulement de l'élévation de l'impôt, mais aussi de la substitution de sa forme monétaire à sa forme naturelle. »

3.2 Époque moderne[modifier | modifier le wikicode]

En Europe, la montée de l'absolutisme, puis les révolutions bourgeoises, ont vu des bouleversements notables de la fiscalité. Ceci à la fois pour des raisons politiques, et pour financer le renforcement des États modernes (eux-mêmes très liés au développement du capitalisme marchand).

Lors de la Première révolution anglaise, de forts impôts sont levés, qui mettent à contribution y compris les classes possédantes. C'est une première, et l'Assessment Tax représentera entre 1643 et 1646 jusqu'à 25 % de la valeur des "rentes, annuités et offices"[6]. Ensuite, son montant est divisé par deux. Par la suite, la Land Tax frappera aussi les aristocrates terriens, force hostile au Parlement.

On trouve des prises de position pour un impôt progressif chez Rousseau[7] , chez Adam Smith[8]... L'une des formulations les plus nettes se trouve chez Graslin :

« il faudrait faire une infinité de classes et si la plus riche donnait un quart de son revenu, les classes subséquentes devraient payer une moindre portion du leur, telle qu’un cinquième, un huitième, un vingtième ; en diminuant toujours la quantité, jusqu’à ce qu’on fût arrivé à la classe de ceux qui ne doivent rien, parce qu’ils n’ont que le nécessaire physique ». « La loi générale de l’impôt est qu’il doit augmenter dans une proportion toujours croissante de l’aisance du contribuable, c’est-à-dire qu’il doit être plus que double si l’aisance est double. »[9]

Pour Graslin, par ailleurs, il est également justifié que le riche paye plus parce que la protection de l’État a bien plus de valeur pour lui.

En 1789, pour assurer leur développement auto-centré, les États-Unis instaurent une taxe protectionniste sur le coton importé.

La Révolution française voit dans la fiscalité se décliner l'idéologie républicaine. L'égalité devant l'impôt est proclamée, la dîme abolie ainsi que les corvées. L'impôt progressif est instauré par Robespierre mais supprimé par la réaction napoléonienne.

Marx, citant Denham-Steuart[10], observe un passage de l'impôt sur la production (les nobles taxant ceux qui s'enrichissaient) à l'impôt sur la consommation (pour viser les nobles) avec l'arrivée des gouvernements bourgeois. Marx critique Proudhon qui avance que les impôts sur la consommation auraient été mis en place pour venir en aide aux prolétaires.

Marx souligne également que la dette publique, qui s'est généralisée en tant que fardeau permanent avec l'essor du capitalisme, engendre un nouveau système d'impôts. Tout en reconnaissant qu'il y avait là une logique spoliatrice propre, il n'y voyait pas la cause première, qui restait dans les rapports d'exploitation :

« La grande part qui revient à la dette publique et au système de fiscalité correspondant, dans la capitalisation de la richesse et l’expropriation des masses, a conduit une foule d'écrivains, tels que William Cobbett, Doubleday et autres, à y chercher, à tort, la cause première de la misère des peuples modernes. »[11]

3.3 Époque contemporaine[modifier | modifier le wikicode]

Avec le développement du socialisme au début du 19e siècle, de plus en plus d'auteurs commencent à prôner l'utilisation d'impôts progressifs pour diminuer les inégalités (Cabet, Leroux, Fourier...).

Un impôt sur le revenu est levé plusieurs fois par des pays en guerre : les États-Unis lors de la Guerre Civile, la Grande-Bretagne durant les guerres napoléoniennes... Mais les tentatives de l'instaurer en temps de paix sont vivement combattues par la bourgeoisie. Néanmoins, face aux besoins de revenus stables de l'Etat, celle-ci finit par l'accepter, en même temps qu'elle réalisait que cela ne l'affectait que très peu : en 1842 au Royaume-Uni, 1913 aux États-Unis, 1914 en France... Des distinctions ont ensuite été faites entre les particuliers et les entreprises, pour lesquelles l'impôt sur les sociétés a été créé.

Aux États-Unis, le taux marginal de l'impôt sur le revenu redescend à 25% dans l'entre-deux-guerres, puis est remonté sous Roosevelt, qui met en place le New Deal pour amortir les effets dévastateur de la Grande dépression. La fiscalité du New Deal donnait l'impression de s'en prendre aux riches, mais elle était pourtant fortement régressive à cause des taxes sur la consommation, qui rapportaient 2,5 fois plus que l'impôt sur le revenu en 1935.

En 1939, le politicien Henry Morgenthau Jr. se lamentait sur l'échec du New Deal, et disait : « Nous n’avons jamais commencé à taxer les gens de ce pays comme ils devraient le faire… Je ne paie pas ce que je devrais. Les gens de ma classe ne le font pas. Les gens qui en ont devraient payer. »[12]

3.4 Après-guerre[modifier | modifier le wikicode]

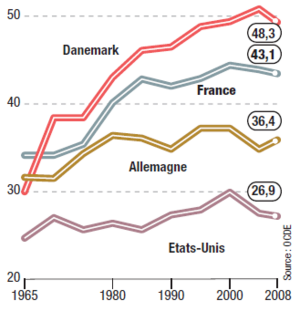

Après la Seconde guerre mondiale, la part d'intervention de l'État et donc du total des prélèvements fiscaux a tendance à augmenter dans les vieux pays impérialistes, pour plusieurs raisons :

- Le mouvement ouvrier a un rapport de force assez élevé dans beaucoup de pays (syndicats et parfois parfois partis socialistes ou communistes puissants), et les États sont contraints pour préserver la paix sociale de mettre en place des systèmes de protection sociale.

- La hausse du niveau de vigilance des citoyen·nes sur toute une série de questions (pollutions, santé publique, fraudes...) engendre la création de nouveaux services de contrôles étatiques.

- Le vieillissement de la population (permis par les progrès sociaux en sens large), combiné au droit à la retraite, engendre tendanciellement un surcoût sur les actifs.

Les différents États ont des façons variées de prélever leurs recettes. Les dispositifs sont divers (par exemple ce qui est couvert par les cotisations sociales en France est dans beaucoup d'autres pays assuré par des impôts ordinaires) et plus ou moins redistributifs.

Un des dispositifs qui a eu tendance à devenir universel dans l'après-guerre est celui de la TVA. Invention française, elle s'est généralisée car elle ne pèse que sur le consommateur final (et proportionnellement, donc de facto plus lourdement sur les prolétaires), et parce qu'elle limite la fraude (chaque entreprise a intérêt à demander une facture à son fournisseur pour pouvoir déduire la TVA).[13]

3.5 Période récente[modifier | modifier le wikicode]

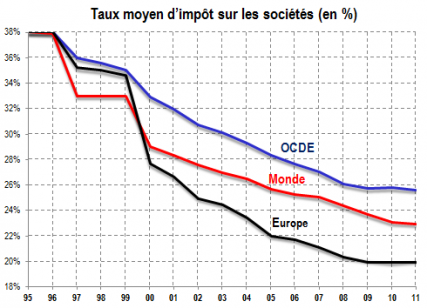

Depuis les années 1980, les puissances capitalistes ont vu leur taux de profit diminuer, ce qu'elles ont tenté de résoudre avec le tournant néolibéral. Pour aider leurs entreprises nationales et grandes fortunes (« compétitivité ») ou pour attirer les multinationales (« attractivité »), les États ont multiplié les exonérations fiscales, les niches fiscales... Les États bourgeois ont engagé une véritable course au moins-disant fiscal (et à favoriser la fiscalité indirecte touchant moins le « coût du travail »).

Sur la même période, le ralentissement de la croissance (qui découle de la baisse des taux de profit) engendre d'un côté une hausse tendancielle du chômage, et une baisse des recettes fiscales (ou une augmentation moins rapide en relatif) puisque moins d'activité économique à taxer.

La situation des dernières décennies est donc celle d'un pression à la baisse des impôts qui se heurte à une pression à la hausse (facteurs évoqués dans le paragraphe précédent, accentuée par le chômage de masse, le vieillissement...).

Il en résulte une situation variable selon les pays. Partout il y a des contre-réformes visant à baisser le niveau de protection sociale, mais selon les rapports de forces du mouvement ouvrier, le taux global de prélèvements obligatoires baisse, stagne ou augmente. Et le poids de la dette publique augmente partout, ce qui montre qu'il s'agit d'un problème structurel qui ne se réduit à la mauvaise gestion de tel ou tel gouvernement.

Les impôts directs (sur le revenu, sur les sociétés) sont ceux qui ont le plus tendance à baisser, mais la part des impôts indirects a plutôt eu tendance à augmenter. En France, les cotisations sociales ont augmenté (notamment du fait du chômage) et sont aujourd'hui une des principales cibles du patronat.

Les taux des impôts sur le revenu et des impôts sur les sociétés tendent à baisser très rapidement. De 2004 à 2001, la pression fiscale mondiale a diminué de 8%.[14] Dans l’Union Européenne à 15, les taux supérieurs d’imposition des sociétés sont passés de 38 % en 1995 à 31,4 % en 2004. Durant cette même période, ces taux glissaient pour les dix nouveaux membres de 30,6 % à 21,5 %.

En 2025, l’UE est même en train de plancher sur la création d’un “28e Etat membre” fictif pour en faire le paradis fiscal ultime.[15]

|

Taux marginal de l'impôt sur le revenu (en général, cela concerne uniquement les revenus du travail) :

|

Remarque : les taux réels d’imposition sont souvent plus bas du fait de l’évasion fiscale ou de cadeaux politiques. En France, le taux réel est de 8% pour le CAC 40, 22% pour les PME, 28 à 30% pour les TPE.

La progressivité de l'impôt sur le revenu tend aussi à baisser partout[16]. Cela prend la forme de la réduction du nombre de tranches, ou encore l'ajout d'autres impôts, proportionnels, sur le revenu (CSG, CRDS...). Des néolibéraux préconisent de passer à une « flat tax », un impôt sur le revenu simplement proportionnel (un seul taux). Certains pays, dont la plupart des pays de l'ancien Bloc de l'Est, ont adopté une flat tax.

Le niveau d'injustice face à l'impôt est devenu tellement criant que certains grands capitalistes proposent timidement d'augmenter les taxes sur les plus riches. C'est le cas de Warren Buffett[17] ou encore de Maurice Lévy, le patron de Publicis, qui demande une contribution exceptionnelle, c’est-à-dire provisoire, aux plus riches.

Au début du mandat d'Emmanuel Macron, on estime que les 10% de Français les plus riches capteront 46% des baisses d’impôts prévues.[18]

Aux États-Unis, en 2018, pour la première fois dans l'histoire, le taux d'imposition sur les 400 plus riches milliardaires est passé en dessous de celui des 50% les plus pauvres.[19]

Depuis les années 2020, face aux inégalités de plus en plus criantes, la question de l'impôt sur la fortune revient dans le débat.[20]

4 Comparaisons internationales[modifier | modifier le wikicode]

Les comparaisons internationales en terme de fiscalité sont un enjeu important : elles servent aux capitalistes à évaluer où placer leurs capitaux (et exercer la pression sur les États), et aux économistes et politiciens bourgeois à justifier la « nécessité de réformes pour alléger la fiscalité ».

Les comparaisons ne sont pas faciles à faire, et même si les États ont tendance à établir des normes statistiques communes au niveau mondial, il existe de très nombreux biais. Mais surtout, c'est l'interprétation de ces données qui est souvent instrumentalisée de façon malhonnête par les commentateurs libéraux.

Leur discours récurrent est d'utiliser ces comparaisons pour évaluer « l'efficacité de la dépense publique ». En clair, si deux États offrent le même niveau de prestations mais que l'un prélève plus que l'autre, c'est que son administration est moins efficace. En France, la droite et le centre martèlent que le pays est le « champion des prélèvements obligatoires », et que cela étoufferait l'économie (qui forcément doit reposer sur l'investissement privé).

D'une part, il est très difficile de déterminer la qualité des prestations d'un État (qui sont encore plus variées que les dispositifs fiscaux). D'autre part, dans ces prélèvements, il y a une partie importante qui revient au patronat sous la forme de subventions. Comparer les prélèvements sans prendre en compte les subventions est malhonnête. Les pays riches comme la France sont aussi des pays qui versent des milliards pour soutenir leurs entreprises.

Mais surtout, la notion de prélèvement obligatoire véhicule un message idéologique, faisant comme si tout ce qui passait par le marché était « libre ». Dans un pays où il n'existe aucune sécurité sociale, les individus sont contraints de choisir entre telle ou telle assurance privée plus chère, mais leur abonnement à cette assurance ne sera pas compté dans les prélèvements obligatoires...

En réalité le taux de prélèvement obligatoire par rapport au PIB est surtout corrélé au degré de « socialisation »[21] partielle de certaines dépenses[22]. Pour ces raisons, de nombreux rapports soulignent les limites de ces comparaisons.[23][24] Mais l'intérêt idéologique est trop fort pour les pourfendeurs bourgeois des « charges » et de la « pression fiscale », et ils ne se privent pas de brandir constamment de mauvais chiffres.

La France est l’un des pays industrialisés où la part dans le PIB des cotisations sociales versées aux administrations publiques est la plus élevée (18,8 % en 2011 selon les chiffres établis par l’OCDE, qui diffèrent légèrement de ceux calculés par l’INSEE, contre 16,9 % pour l’Allemagne, 8,4 % pour le Royaume-Uni et 6,2 % pour les États-Unis), tandis que la part des impôts sur le revenu et les bénéfices y est relativement faible (10,1 % du PIB en 2011 contre 11,8 % aux États-Unis, 11 % en Allemagne, 12,9 % au Royaume-Uni, 15,17 % en Suède et 29,4 % au Danemark). Ainsi plus de la moitié recette des prélèvements obligatoires est affecté au financement des retraites et de la sécurité sociale[25].

5 Politique et fiscalité[modifier | modifier le wikicode]

5.1 La bourgeoisie et les impôts[modifier | modifier le wikicode]

5.1.1 Impopularité de l'impôt[modifier | modifier le wikicode]

Les taxes ont presque toujours été un des éléments les plus impopulaires des régimes, tant de nos jours que dans les sociétés pré-capitalistes. Ceci pour une raison simple : elles sont parmi les transferts d'argent les plus visibles pour les contribuables.

Mais dans l'Ancien Régime, la paysannerie ou les artisans pouvaient directement voir qu'ils étaient taxés pour entretenir une classe de nobles, ce qui orientait leur colère vers la classe dominante. Aujourd'hui, la fiscalité n'a rien de central, et l'Etat est loin d'être la cause principale de paupérisation des travailleurs, sauf dans les pays dominés par l'impérialisme. Mais elle est un élément directement visible, et elle tend à s'alourdir avec la dette publique. A l'inverse, l'exploitation patronale est elle masquée/légitimée par l'idéologie et la morale bourgeoise, alors que c'est elle qui est la source de l'accroissement de la pression fiscale (compensation des exonérations de cotisations patronales, des subventions aux entreprises, etc...).

Propagande de droite lors des législatives de 1914

C'est pourquoi le "contribuable floué par l'État et les fonctionnaires" est un thème souvent utilisé par l'extrême-droite. C'est une attaque contre la démocratie bourgeoise, mais pas du tout contre le capitalisme. Cela a surtout pour intérêt de dissimuler les très grandes différences de traitement face à l'impôt sous l'idée d'un peuple-contribuable aux intérêts uniformes.

En particulier, depuis les années 1970, l'impôt devient de moins en moins progressif et de moins en moins transparent, alors qu'en 1948 les organisations ouvrières avaient imposé un impôt progressif unique sur le revenu. Cela augmente la colère contre l’État. Cette colère est légitime si nous parvenons à la lier à la domination de la bourgeoisie, et pas seulement à une caste politique qui n'aurait aucun rapport avec les classes sociales.

5.1.2 Fraude fiscale[modifier | modifier le wikicode]

Des riches aussi bien que des pauvres fraudent pour ne pas payer d'impôts, plus ou moins selon les taux d'imposition et selon la puissance des États pour contrôler. Mais dans tous les cas, les sommes d'argent que représentent la fraude des riches sont incomparablement plus élevées que celles de la fraude des pauvres.

5.1.3 Dumping fiscal[modifier | modifier le wikicode]

Le dumping fiscal consiste pour un État à imposer faiblement (c'est-à-dire plus faiblement que ce que font les autres pays) les sociétés et les personnes sur son territoire afin d'attirer les capitaux et les personnes.

5.2 Fiscalité écologique[modifier | modifier le wikicode]

Ces dernières décennies, le thème nouveau de la fiscalité écologique a pris beaucoup d'ampleur. Il s'agit de l'idée de s'appuyer sur les mécanismes de marché, en les corrigeant à l'aide de taxes, pour faire correspondre un objectif écologique avec l'optimum économique. En clair : rendre les achats et comportements les moins écologiques plus chers que les autres.

Cela peut viser principalement des entreprises (quotas de CO2, éco-contributions...) ou des particuliers (taxes incitatives sur l'enlèvement des ordures ménagères...). Mais toutes les taxes qui pèsent sur la consommation (et même lorsqu'elles sont payées par les entreprises elles sont répercutées sur le prix des marchandises) sont des taxes indirectes et à ce titre elles engendrent la même injustice dans les sociétés de classe.

Ce principe qui peut paraître évident, lorsqu'il est appliqué par les politiciens bourgeois, rentre cependant souvent en conflit avec la justice sociale. Par exemple, si l’on augmente les taxes sur le pétrole, c’est presque invisible dans le budget de ceux qui prennent un jet privé… alors que cela ponctionne nettement les automobilistes, sans vraiment les dissuader. C’est pour cela que la TICPE (ex TIPP) est une taxe injuste mais qui nourrit bien l’État, comme la TVA (et d’ailleurs l’aviation est exonérée de la TICPE…).

De même, il est logique de souhaiter favoriser l’achat de fruits et légumes qui viennent des pays les plus proches possible. Mais l’alimentation pèse 21% sur le budget du quart inférieur des ménages et seulement 14% pour le quart supérieur. Une forte taxe sur les kilomètres parcourus par les fruits et légumes rendrait sûrement dissuasif pour un-e pauvre d’acheter un avocat du Pérou, mais ne changerait pas grand chose pour un riche. Plus généralement, avec autour de 40% des marchandises vendues en France qui sont importées, une taxe kilométrique ne peut que faire exploser les prix, ce qui par nature frappe davantage la classe des travailleur-se-s.

L’exemple de la loi Brottes faite par le PS en avril 2013 est aussi éclairant. Cette loi prévoyait une tarification progressive de l’électricité (le prix du kWh augmente avec la quantité consommée), point qui n’a pas été retenu tant il soulevait de problèmes. Comme le dit par exemple Daniel Tanuro :

« En partant du principe « plus c’est cher, plus les gens sont forcés de réduire leur consommation », on fait abstraction de toute une série de choses de la vie concrète. On oublie que se sont les plus pauvres qui ont les maisons les moins bien isolées, et qu’ils n’ont pas l’argent pour investir dans une isolation thermique de qualité. »

Un autre exemple est la taxe d'enlèvement des ordures ménagères. Actuellement elle est très majoritaire fixe, mais la tendance est à introduire une modulation du montant en fonction de la quantité de déchets enlevés (par exemple par pesée lors de la collecte). La loi TECV fixe l’objectif de 25 millions d’habitants couverts par une tarification incitative d’ici 2025.

Là encore les effets pervers dus à la société actuelle sont nombreux : des gens se mettent à jeter leurs déchets dans la poubelle des voisins, les dépôts sauvages de déchets (le long des routes...) augmente... Le bilan semble cependant positif[26] dans la plupart des communes qui ont commencé, après une période d'adaptation, de sensibilisation et de répression. Par contre, c'est un modèle facile à introduire dans des zones pavillonnaires avec poubelles devant la maison individuelle, mais pas du tout dans les immeubles où les poubelles sont communes.

5.3 Fiscalité et socialisme[modifier | modifier le wikicode]

Les socialistes dans leur ensemble sont critiques vis-à-vis des impôts injustes (régressifs) et soutiennent le maximum de progressivité possible. L'analyse marxiste, qui met l'accent sur les rapports de production plutôt que sur la redistribution, permet de comprendre l'insuffisance des réformes progressistes de la fiscalité. Dans l'histoire du mouvement socialiste, on peut considérer que globalement, les réformistes font de la fiscalité une question centrale, tandis que les révolutionnaires considèrent qu'elle ne pourra pas être le levier du changement social.

5.3.1 Marx et Engels[modifier | modifier le wikicode]

Certes, Marx et Engels dans le Manifeste communiste (1847) plaçaient en 2e revendication « Impôt fortement progressif ». Mais en 1866, Marx écrivait, pour l'AIT « Aucune modification de la forme de perception des impôts ne saurait produire un changement important dans les relations du capital et du travail. » Il ajoutait : « Néanmoins, s'il s'agit de choisir entre deux systèmes d'impôts, nous recommandons l'abolition complète des impôts indirects, et leur substitution complète par les impôts directs. »[2]

5.3.2 Kautsky[modifier | modifier le wikicode]

Chez Karl Kautsky (principal théoricien marxiste au début du 20e siècle), la fiscalité a une certaine importance dans la période de transition au socialisme, mais elle ne fait pas tout. Une partie croissante de la valeur ajoutée doit être collectivisée via la socialisation des grandes entreprises.

Kautsky considérait même qu'il fallait autant que possible limiter au strict nécessaire la fiscalité, parce qu'elle implique, pour être collectée, une bureaucratie d'État dont il faut se méfier.[27] Il donnait l'exemple du salaire des travailleur·ses, soulignant qu'il est bien plus simple -et moins frustrant- d'en collectiviser une partie à la source (salaire socialisé), plutôt que de chercher à récupérer l'équivalent a posteriori via les impôts.

5.3.3 Visions réformistes[modifier | modifier le wikicode]

Les premières visions socialistes réformistes s'appuyaient beaucoup sur la fiscalité. Par exemple Lassalle, pionnier du socialisme allemand, comptait sur des taxes sur les capitalistes pour financer suffisamment de coopératives pour qu'elles englobent finalement toute la production.

Dans les écrits des socialistes de la Deuxième internationale (dominée par un marxisme centriste ou réformiste), il n'y avait pas de volonté de décrire précisément la transition vers le socialisme, au nom de l'idée qu'il ne fallait pas verser dans l'utopisme.

De nombreux réformateurs de gauche mettent en avant l'idée d'une fiscalité plus juste, plus redistributrice (retour sur les modifications de l'impôt sur le revenu, de l'ISF, les niches fiscales...). Ceux qui sont verbalement les plus radicaux parlent volontiers de "révolution fiscale", pour appeler de leurs vœux un système plus juste et transparent, comme Piketty proche de la gauche du PS[28].

Pourtant, ces mesures restent dans le cadre du capitalisme - c'est d'ailleurs précisément pour cela que les "réformateurs" clament haut et fort que leur mise en place serait simple, rapide, efficace... Et en réalité, c'est pour cette raison que présentées simplement telles quelles, ce sont des chimères. Car le cadre du capitalisme est de plus en plus étroit, il impose aux politiciens une politique de plus en plus austère pour les masses et exclusivement en faveur des bourgeois. Les arguments dominants habituels (la taxation des riches fait fuir les capitaux, elle nuit à la croissance...), même s'ils sont cyniques de la part des politiciens bourgeois, n'en sont pas moins vrais et ils s'imposent à ceux qui laissent intacts la domination de la bourgeoisie.

5.3.4 Vision révolutionnaire[modifier | modifier le wikicode]

S'il est évident qu'une révolution socialiste implique une révolution fiscale, ce n'est absolument pas la fiscalité qui est le levier de la révolution socialiste. Par exemple, il est illusoire de vouloir imposer un salaire maximum via un taux marginal de 100%. Les réglementations qui émanent d'un État bourgeois ne pourront jamais être incontournables et totalement contraignantes pour les bourgeois : ils trouveront toujours le moyen de s'accaparer la plus-value s'ils sont les maîtres de la production. A l'inverse, les travailleurs gérant eux-mêmes les entreprises expropriées sont capables de fixer les salaires de chacun d'entre-eux. Il n'y a alors plus d'individus gagnant 400 fois plus que les autres, et aucune raison de vouloir corriger a posteriori un marché du travail qui n'existerait plus.

Bien sûr, on doit distinguer la phase transitoire du socialisme, dans laquelle les classes n'ont pas encore disparu et où des mécanismes de marché ont encore un rôle (par exemple avec la petite production qui n'est pas socialisée), et donc où la fiscalité doit encore être pensée pour être juste. Sur le long terme en revanche, il est possible d'envisager une extinction de la fiscalité :

- extinction de sa fonction redistributrice (après qu'elle eût été pour la première fois réellement appliquée sous le gouvernement des travailleurs)

- extinction de l'Etat comme corps surplombant la société (Police, Justice, Armée...) donc des besoins de financements centralisés

- extinction de la monnaie

6 Notes et sources[modifier | modifier le wikicode]

- ↑ Médiapart, Quand le ministre Darmanin se faisait conseiller fiscal du PSG au détriment du Trésor public, janvier 2024

- ↑ 2,0 et 2,1 Karl Marx, Première internationale, Instructions pour les délégués du Conseil central provisoire de l'AIT sur les différentes questions, 3 septembre 1866

- ↑ Camille Landais, Thomas Piketty et Emmanuel Saez, Pour une révolution fiscale : un impôt sur le revenu pour le XXIe siècle, Paris, Éditions du Seuil et La République des Idées, , 144 p. (ISBN 978-2-02-103941-2, lire en ligne), p. 51

- ↑ Karl Marx, Le Capital - IV. — Le caractère fétiche de la marchandise et son secret, 1867

- ↑ Karl Marx, Le Capital - Chapitre III : La monnaie ou la circulation des marchandises, 1867

- ↑ Christopher Hill, The century of revolution, 1603-1714

- ↑ Jean-Jacques Rousseau dans l'article « Economie politique » de l’Encyclopédie (1755)

- ↑ Adam Smith, Recherche sur la nature et les causes de la richesse des nations - Livre V, Chapitre 2, Adam Smith 1776

- ↑ Jean-Joseph-Louis Graslin, Essai analytique sur la richesse et sur l’impôt, 1767

- ↑ Karl Marx, Misère de la philosophie, 1847

- ↑ Le capital, Livre I, chapitre 31

- ↑ Morgenthau, Henry Jr. (May 9, 1939). Henry Morgenthau Diary, Microfilm Roll #50f (PDF, 1.9 MB).

- ↑ Ruud de Mooij et Artur Swistak, La taxe sur la valeur ajoutée continue à se développer, Fond monétaire international, Mars 2022

- ↑ PWC, Paying Taxes 2013

- ↑ Un droit sans pays ? Géopolitique du « 28e État » européen, Le Grand Continent, 3 juillet 2025

- ↑ Le Monde, Inégalités, fiscalité : « Prenons les chiffres tels qu’ils sont », disait Bruno Lemaire…, 19 octobre 2017

- ↑ In Class Warfare, Guess Which Class Is Winning, New York Times, 26 novembre 2006

- ↑ http://www.capital.fr/economie-politique/les-10-de-francais-les-plus-riches-capteront-46-des-baisses-d-impots-1236831

- ↑ Washington Post, For the first time in history, U.S. billionaires paid a lower tax rate than the working class last year, October 8, 2019

- ↑ Le Monde, Faut-il davantage taxer les milliardaires ? Un débat qui monte en France, mais aussi dans beaucoup d’autres pays, 24 septembre 2025

- ↑ Son caractère bureaucratique fait qu'il s'agit d'une étatisation plutôt que d'une socialisation (pleinement démocratique).

- ↑ Michel Bouvier, Marie-Christine Esclassan, Jean-Pierre Lassale, Finances publiques, Paris, L.G.D.J, , 949 p. (ISBN 978-2-275-03256-6), p. 69.

- ↑ Sens et limites de la comparaison des taux de prélèvements obligatoires entre pays développés, rapport du Conseil des prélèvements obligatoires, 2008

- ↑ Selon la Direction de l'information légale et administrative, « Le taux de prélèvements obligatoires n’est pas un bon indicateur du "poids" de l’État ». (source)

- ↑ "Insee tableau de l'économie Française, 2019"

- ↑ https://www.actu-environnement.com/ae/news/tarification-incitative-reduction-OMR-OMA-bilan-ademe-24522.php4

- ↑ Karl Kautsky, The Labour Revolution, June 1922

- ↑ http://www.alternatives-economiques.fr/la--revolution-fiscale----entretien-avec-thomas-piketty_fr_art_633_53012.html