Financiarisation

La financiarisation est le nom donné à l'accroissement de l'importance de "la finance" dans l'économie capitaliste.

Aujourd'hui, il est souvent employé par des réformateurs bourgeois qui voient dans "le capitalisme financier" le parasite d'un capitalisme industriel plus sain.

1 Finance et financiarisation[modifier | modifier le wikicode]

Le capitalisme fait appel à "la finance" depuis ses origines (les banques ont même précédé le capitalisme industriel). Cette imbrication est qualitativement supérieure depuis l'émergence de l'impérialisme à la fin du 19ème siècle.

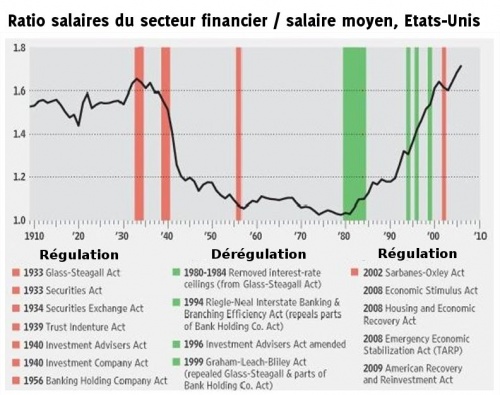

En revanche, la financiarisation au sens de poids plus ou moins grand dans l'économie (et régulation plus ou moins forte) a varié depuis. En particulier, dans la période des "30 glorieuses" le capital financier a connu un net recul de sa puissance par rapport aux industriels.

De façon générale, la fuite dans la financiarisation est une "solution" pour le capitalisme lorsque le taux de profit baisse trop. Parmi le capital, on peut alors distinguer un "capital fictif" qui prend de l'ampleur et déborde le cadre de la production réelle de marchandises et donc de valeur. Ce sont les phases de bulles spéculatives durant lesquelles des surinvestissements financiers sont réalisés, d'une rentabilité très élevée, et permettant en apparence de créer de l'argent à partir de l'argent (cycle A-A')... jusqu'à l'éclatement de la bulle. Ces éclatements lors de crises financières sont des "rappels à l'ordre" de la loi de la valeur. Ce capital fictif fait passer toujours plus les financiers d'une position de simples "prêteurs" à une position d'usuriers. L'encouragement à l'endettement des ménages, des entreprises ou des États constituent en quelques sortes des bulles en puissance...

2 Les discours contre "la Finance"[modifier | modifier le wikicode]

En tant que secteur dominant du capitalisme de l'époque impérialiste, la "finance" attire souvent sur elle le ressentiment d'une grande partie de la population. Mais malheureusement, il s'agit souvent d'une rancoeur qui ouvre la voie à des mystifications et parfois aux interprétations les plus réactionnaires.

Par exemple dans les années 1880 (au coeur de la Longue dépression) une série d'affaires touche les grands capitalistes, qui sont alors souvent liés à la gauche de l'époque, les libéraux républicains : la faillite du canal de Panama en 1888, le sauvetage du Comptoir d'escompte (banque qui s'est avérée avoir des actifs toxiques à l'international) en 1889. Des discours réactionnaires commencent alors à émerger et trouvent un bon public dans une frange de la petite-bourgeoisie : Paul Déroulède et le général Boulanger dénoncent la "finance cosmopolite", Edouard Drumont fustige la "finance juive" et les libéraux, ces "sans Dieu" qui ouvrent l'école à tous, légalisent les syndicats, libèrent la presse... Lorsqu'en 1882, l'Union Générale, banque proche des milieux catholiques conservateurs, fait faillite, on entend parler de complot de la finance juive et protestante.

En 1898, Jules Méline fait passer une réforme anti-spéculation de la Bourse.

Après la Première guerre mondiale, les turbulences monétaires et financières de la mondialisation s'amplifient. Sous le Cartel des gauches, la Banque de France - alors privée - est accusée d'être le jouet des "200 familles" et, après 1931, de sauver d'abord les banques amies et de prôner une austérité nuisible au franc et aux épargnants. Les affaires financières continuent, celles de Marthe Hanau, d'Oustric ou de Stavisky. Avec la Grande dépression, l'extrême droite se renforce, et la demande de protectionnisme avec elle.

En 1936, le Front populaire prend le contrôle de la Banque de France et dévalue.

3 Historique[modifier | modifier le wikicode]

3.1 19e siècle[modifier | modifier le wikicode]

Au 19e siècle, les banques se renforcent progressivement, mais elles ont encore des rôles réduits : elles collectent l'épargne, elle prêtent aux bourgeois qui ont besoin de capitaux pour lancer leurs entreprises (mais qui ensuite deviennent plus auto-suffisants).

Marx, Hilferding et ceux qui ont étudié la théorie du capital porteur d’intérêt après eux ont reconnu différentes fonctions à la finance, notamment celle de faciliter les transactions commerciales et les investissements lourds.

3.2 Tournant du 20e siècle[modifier | modifier le wikicode]

Vers la fin du 19e siècle, la centralisation du capital a donné naissance à d'énormes trusts, souvent cartellisés. Parmi les grands capitalistes, il y a de moins en moins de différences entre les banquiers et les capitaines d'industrie. C'est un processus historique qui a conduit, au tournant du 20e siècle, à la fusion du capital industriel et du capital bancaire en ce qu'on pourrait appeler le capital financier. Pour la plupart des marxistes influencés par Lénine, c'est l'entrée dans l'ère de l'impérialisme.

La tendance à la toute-puissance de ce capital financier ne n'est pas faite sans soulever des réticences, en particulier parmi la petite-bourgeoisie. Les problèmes majeurs apparaissent lorsque de grandes banques font faillites, faisant courir un énorme risque de réaction en chaîne sur l'ensemble de l'économie par manque de liquidités : faillites d'autres capitalistes, paniques et retraits massifs d'argent de banques fragilisées...

En France par exemple, après la faille de l'Union Générale en 1882 et le krach de la place de Lyon, le directeur du Crédit Lyonnais adopte et prône une série de mesures de précautions ("Doctrine Germain") contenant en particulier la séparation des activités de banque de dépôt et de banque d'investissement. Une tendance similaire a lieu au Royaume-Uni. Cela stabilise les banques, mais raréfie le crédit à long terme, pour lequel les Etats tendent de plus en plus à intervenir.

La guerre mondiale qui éclate en 1914 provoque une brusque chute des activités internationales des grandes banques. Une grande banque d'affaires comme Paribas, dont la prospérité reposait sur la mondialisation économique, voit sa valeur diminuer des deux-tiers pendant le conflit – elle ne retrouvera sa valeur d'avant 1914 que dans les années 1950. Dans le cas de la France, ce recul sera général et durable, jusqu'aux années 1950. Le ratio des bilans bancaires par rapport au PIB passe de 42% en 1913 à 24% en 1950. Cependant, les barrières imposées par la guerre ne sont pas la cause de cet affaiblissement durable, mais elles ont fait éclater la bulle bancaire, trop éloignée de l'économie réelle.[1]

3.3 Années 1920[modifier | modifier le wikicode]

En 1920, lors de son deuxième congrès, l'Internationale communiste fait le constat suivant :

« Le pressurage systématique de la plus-value qui fut jadis pour l'entrepreneur la seule source de revenu, semble à présent une occupation trop fade aux messieurs les bourgeois qui ont pris l'habitude de doubler, de décupler leurs dividendes dans l'espace de quelques jours, au moyen de spéculations savantes basées sur le brigandage international. »[2]

Durant les années 1920, ces tendances s'approfondissent. Aux États-Unis, épargnés par la guerre et dotés d'un grand marché intérieur, les grands capitalistes se constituent des empires qui leur permettront de rivaliser avec les européens. Mais c'est aussi une période de rapide suraccumulation de capital, le taux de profit dans le secteur productif étant bien trop insuffisant pour combler tous les investisseurs. Beaucoup de banques cherchent des moyens toujours plus complexes de maximiser leurs taux de profits, et cela conduit à des opérations qui créent une énorme bulle spéculative. Par exemple, la banque National City a consenti des crédits douteux à des pays d'Amérique latine, avant de les revendre à des épargnants à leur insu, une pratique proche de celle des subprimes contemporains.

3.4 Années 1930[modifier | modifier le wikicode]

Suite au krach de 1929, la bulle éclate, de grands trusts bancaires ou industriels font faillite (American Union Bank...), une forte panique vide les banques, et l'économie est à terre. Les financiers sont accusés d'être la cause de la crise du capitalisme, qui perdure en une Grande dépression. Ferdinand Pecorra, jeune procureur nommé par le gouvernement Hoover, invente le mot "bankster" et fustige les pratiques "irresponsables" des spéculateurs.

Le mouvement ouvrier, dans une situation sociale de plus en plus dramatique, inquiète la classe dominante par sa radicalisation. Aux États-Unis, une série de mesures vont alors être prises sous la pression de l'opinion petite-bourgeoise. En 1933, le fameux Glass-Steagall Act sépare les activités bancaires de dépôt et d'investissement, et « les vendeurs ne sont plus les évaluateurs » et « les prêteurs cessent d'être les conseilleurs ». Suivent également des mesures visant à obliger le secteur financier à donner des informations plus transparentes aux investisseurs. On dirait aujourd'hui "moraliser le capitalisme et empêcher les actifs toxiques". Mais malgré ces lois, la financiarisation reste très importante dans les années 1930, car la suraccumulation demeure et les opérations sur le capital (réel ou fictif) offrent un taux de profit bien plus élevé que l'accumulation de capital (réel).

3.5 Guerre et "30 glorieuses"[modifier | modifier le wikicode]

Les dépenses militaires de la Seconde guerre mondiale fournissent une première occasion de redémarrage de l'accumulation, mais surtout, les grandes destructions occasionnées dévaluent massivement le capital et restaurent les taux de profit pour au moins une décennie.

C'est ce qui ouvre la période des "30 glorieuses", et c'est la raison de fond qui explique que pour longtemps, l'économie mondiale ait connu un recul relatif de la financiarisation, mouvement accompagné par les régulations.

En particulier, la finance a été largement subordonnée aux besoins de financement de l'industrie. En France notamment, l'État nationalise les banques de dépôts, et collecte ainsi l’épargne qui sert à financer le capital industriel (aux ⅔ en 1978[3]) à des taux d’intérêt modérés.

Il y a néanmoins des nuances significatives entre pays. De façon générale, les États-Unis conservent une des régulations bancaires les plus strictes alors que les établissements européens et japonais sont plus libres. En France, il y a même l'abandon en 1966 de la séparation banques de dépôt / banque d'investissement. Cela explique en partie pourquoi les banques états-uniennes resteront relativement faibles et morcelées face aux autres banques de la Triade.

3.6 Années 1970[modifier | modifier le wikicode]

Les années 1970 voient les premiers signes de suraccumulation de capital toucher à nouveau les économies impérialistes. L'investissement et les gains de productivité dans l'industrie commencent à augmenter moins vite que les salaires réels, d'où une augmentation rapide de l'inflation.

Cette nouvelle donne provoque une contradiction dans le fonctionnement du capitalisme de l'Après-guerre : les investisseurs tendent à se tourner vers la finance, mais celle-ci est gênée par des régulations et par l'inflation qui spolie les créanciers (de l'ordre de 10%, elle génère des taux d'intérêt réels souvent négatifs[3]).

Les États-Unis sont particulièrement touchés, avec la perte de valeur du dollar, et ce sont eux qui en premier vont adopter des mesures en faveur du capital financier : austérité des dépenses sociales, hausse des taux d'intérêt. En 1979 lors du sommet du G5, les puissances impérialistes généralisent ce qui devient le dogme monétariste. Bank of America devient rapidement la première banque mondiale.

3.7 Financiarisation des années 1980 et 1990[modifier | modifier le wikicode]

Partout, le crédit bancaire fut rationné et les emprunteurs potentiels (États, entreprises, etc.) furent encouragés à se tourner vers le marché des capitaux pour se financer.

3.7.1 Dérégulation financière[modifier | modifier le wikicode]

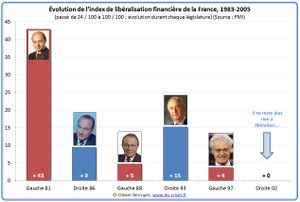

Les États pratiquèrent massivement la dérèglementation du secteur (qu'on peut notamment suivre avec l'Index de Libéralisation Financière), et un véritable marché financier mondial vit rapidement le jour.

Pour cela il a fallu favoriser la « liquidité » des marchés, pour permettre aux investisseurs financiers de placer leurs fonds dans telle ou telle forme de titres tout en étant en mesure de vendre ceux-ci à volonté. Des marchés « liquides » supposent la réunion de plusieurs conditions importantes : la libéralisation complète des mouvements de capitaux, et surtout que le marché soit suffisamment « alimenté » et qu’il ait un volume de transactions suffisamment important. L’alimentation du marché en produits financiers a ainsi favorisé les privatisations de grandes entreprises industrielles. Il a fallu également prendre des mesures pour que l’épargne se dirige vers les marchés financiers. Cela passe aussi par la tentative de placer sur les marchés d'énormes sommes d'argent qui y échappent, à commencer par l'argent des système des retraites par répartition et d’assurance maladie. La création de fonds de pension va dans ce sens, et puisqu’il y a résistance, cela a commencé généralement par les couches supérieures du salariat.

En France, le mouvement de dérèglementation commence dès 1984 (1986 : abolition de l'encadrement du crédit) et accompagne la vague de privatisations décidées dès 1986. En 1993, c'est la mise en place du « marché européen des capitaux », donc la mise en concurrence des diverses places boursières concernées.

Source de financement des entreprises françaises :

| 1980 | 1990 | 2000 | |

| Endettement bancaire | 63% | 55% | 28% |

| Actions | 2,8% | 31% | 52,5% |

Les banques, largement privatisées et dérèglementées durant les années 1980, vont suivre le mouvement, en s'intégrant à ce marché financier. Elle vont rapidement perdre totalement leur ancien rôle de collecte de l'épargne, pour faire de la spéculation leur cœur de métier, comme le montre le tableau ci-dessous[4] :

| 2002 | 1980 | 2002 | 1980 | ||

| Crédits | 84 | 38 | Dépôts | 27 | 73 |

| Titres | 5 | 47 | Titres | 52 | 6 |

| Valeurs | 9 | 7 | Opérations interbancaires | 5 | 13 |

| Divers | 2 | 8 | Divers | 7 | 0 |

| Fonds propres | 9 | 8 | |||

Un des aspects de la dérégulation financière aux États-Unis au début des années 1980 est la suppression des restrictions sur le rachat par les entreprises de leurs propres actions. Selon certains économistes, cela a favorisé la concentration des richesses et défavorisé l'investissement. Entre 2003 et 2012, les 449 entreprises du S&P 500 ont utilisé 54 % de leurs bénéfices pour racheter leurs propres actions. 37% supplémentaires ont été versés aux actionnaires sous forme de dividendes. Ensemble, cela représentait 91% des bénéfices[5],[6]. La tendance s'est poursuivie.[7]

3.7.2 Augmentation du poids du secteur financier[modifier | modifier le wikicode]

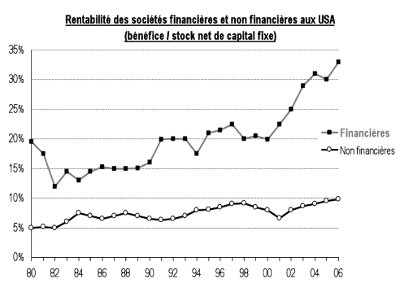

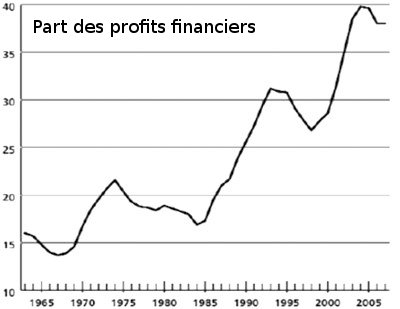

Aux États-Unis la part du secteur des services financiers a doublé entre 1980 et 2000, et sa part dans le total des bénéfices des entreprises frôlait les 35% avant la crise de 2008. Cette explosion des profits dans ce secteur à mesure de sa décorrélation avec l'économie réelle, a aussi favorisé les inégalités en aspirant les richesses dans les mains des actionnaires[8].

En 1997, le marxiste Fred Moseley calculait que le nombre de personnes employées dans la finance aux États-Unis avait augmenté 2 fois plus vite que la main-d'œuvre productive sur les dernières années.[9]

La finance est un secteur où la centralisation est plus forte que partout ailleurs : en 2005, 5% de la population mondiale contrôle la quasi-totalité des capitalisations boursières.[10]

Claude Serfati, qui s'inscrit dans la théorie léniniste de l'impérialisme, distingue plusieurs « configurations historiques » :[11]

- Jusqu'en 1939, l’impérialisme classique.

- Dans l'après-guerre, l’impérialisme structuré politiquement et économiquement par les États-Unis. Le taux de profit élevé permet de donner la priorité à l'accumulation productive. Le capital financier est dompté.

- A partir des années 1990, l'époque de la mondialisation dominé par la finance. La « résurgence du capital financier depuis les années 1980 a pour point de départ les difficultés de mise en valeur du capital productif. »

3.8 Seconde financiarisation ?[modifier | modifier le wikicode]

Selon certain·es auteur·es[12], il y aurait depuis les années 2000 une « seconde financiarisation ». Celle-ci serait portée principalement par les fonds de capital-investissement, les fonds d’actifs immobiliers et les hedge funds – par opposition aux acteurs de la première financiarisation : banques, assurances et investisseurs institutionnels (e.g. fonds de pension).

La source du profit de ces nouveaux acteurs leur confèrerait des intérêts différents des acteurs de la première financiarisation, et cela serait cohérent avec un certain tournant réactionnaire. Plus précisément, un tournant à la fois plus autoritaire et plus néolibéral (le terme « libertarien » est souvent employé même si cela n'a pas de cohérence).

Par exemple, ce secteur de la finance a soutenu le Brexit au Royaume-Uni (contrairement au reste de la finance - et à la plupart du patronat - qui soutenait le remain) ; a soutenu Bolsonaro, Trump, Zemmour...

4 L'immense bulle actuelle[modifier | modifier le wikicode]

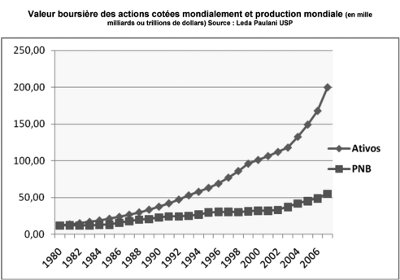

Premièrement, une gigantesque accumulation de capital fictif a eu lieu, comme le montre ce graphe de la valeur des actifs comparée à la valeur réelle (PNB) au niveau mondial. Aujourd'hui les transactions sont 10 à 100 fois supérieures aux échanges réels de marchandises.

Les grands capitalistes ont effectivement trouvé par ce biais un moyen d'atteindre des taux de rentabilité record, tandis que la rentabilité dans la production réelle avait souffert d'une chute durant les "30 glorieuses", bien que se relevant sous l'effet de la hausse de l'exploitation.

Ce qui explique la part croissante prise par les profits financiers sur le total :

The Economist estimait en 2008 que les « profits » tirés des commissions et autres frais de gestion de spéculations financières représentaient 27% des profits des 500 sociétés de l’index Standard & Poor.

5 Exemples[modifier | modifier le wikicode]

5.1 Secteur automobile[modifier | modifier le wikicode]

L'automobile sert parfois d'exemple à ceux qui opposent un capitalisme entrepreneurial et un capitalisme financier. Pourtant, dès l'origine, les grands constructeurs automobile se sont fortement appuyés sur la finance, y compris en interne. Par exemple, dès 1919, General Motors lance sa propre filiale bancaire, GMAC, pour concurrencer Ford et inciter les automobilistes à monter en gamme chez GM grâce à un crédit. Les banques des constructeurs, appelées "captives", servent à fidéliser les clients, à les inciter à s'endetter pour consommer, et aussi à exercer un contrôle sur les concessionnaires. « Structurellement, les captives ont toujours représenté à peu près un tiers des résultats des constructeurs »[13]

La part de ces activités de finance varie avec la conjoncture. Lorsque les ventes sont faibles et que les marges sur les véhicules sont basses, comme depuis l'éclatement de la crise actuelle, la part des crédits explose mécaniquement. Ainsi en 2011, la branche de Renault, RCI Banque, a contribué à 70% de la marge opérationnelle du groupe, et chez PSA, la branche PSA Finance a dépassé les 40% de la marge opérationnelle. Néanmoins, si sur une année, une captive peut permettre de dégager un peu plus de marge quand les ventes sont mauvaises, sur plusieurs années le résultat des services financiers reste lié aux ventes automobiles.

6 Notes et sources[modifier | modifier le wikicode]

- Karl Marx, Le Capital, 5ème section du Livre III

- Michael Perelman, Marx’ crisis Theory, Scarcity, Labor and Finance, 1987

- François Chesnais, La finance capitaliste, 2006

- François Chesnais, Crise de suraccumulation mondiale ouvrant sur une crise de civilisation, janvier 2010

- Nicholas Potts, Marx and the crisis, Mars 2010

- ↑ Les banques françaises et la Grande Guerre, Journée d’études du 20 janvier 2015

- ↑ Le monde capitaliste et l'Internationale Communiste, Juillet 1920

- ↑ 3,0 et 3,1 Au dessous du volcan, Notes sur la crise capitaliste et la Dette, G. Lefranc et P. Morsu, septembre 2011

- ↑ Dominique Plihon, Le nouveau capitalisme (La Découverte, 2004).

- ↑ William Lazonick, « Profits Without Prosperity », Harvard Business Review, septembre 2014

- ↑ Harold Meyerson, « In corporations, it's owner-take-all », Washington Post, (consulté le 21 septembre 2015).

- ↑ « US share buybacks and dividends hit record », Financial Times (consulté le 21 septembre 2015).

- ↑ « Unbottled Gini », The Economist, (lire en ligne).

- ↑ Fred Moseley, The rate of profit and the future of capitalism, mai 1997

- ↑ Jean Peyrelevade, Le capitalisme total, Paris, Seuil, 2005.

- ↑ Claude Serfati, Qui s’intéresse encore à l’impérialisme français ?, 2016

- ↑ Marlène Benquet, Théo Bourgeron, La finance autoritaire. Vers la fin du néolibéralisme, Raisons d'agir, 2021

- ↑ Challenges, Le crédit auto, vache à lait des constructeurs, 24-02-2012