Exonérations fiscales

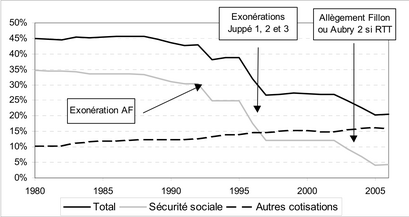

Les exonérations d'impôts sont des réductions d'impôts accordées à des particuliers ou à des entreprises. On peut également inclure les exonérations de cotisations sociales (qui formellement, et historiquement, sont à part de la fiscalité proprement dite).

Il y a des exonérations qui sont justifiées socialement, par exemple une bonne moitié des Français sont "trop pauvres" pour être soumis à l'impôt sur le revenu. En revanche, d'un point de vue politique, il faut surtout s'intéresser et dénoncer les exonérations accordées par l'État bourgeois aux riches et aux entreprises.

Les niches fiscales sont des dérogations ou des vides législatifs qui permettent de ne pas payer certains impôts.

1 Tournant néolibéral[modifier | modifier le wikicode]

1.1 Généralités[modifier | modifier le wikicode]

Les exonérations se sont globalement multipliées depuis les années 1980 dans les pays impérialistes. Ce sont en premier lieu le patronat et les gros patrimoines qui en ont bénéficié.

Ces mesures ont été avant tout justifiées par le crédo libéral de la politique de l'offre : « moins de taxes, et les capitalistes seront plus libres d'investir, ce qui génèrera de la création de richesses et d'emplois pour tous ». C'est évidemment une impasse, puisque partout la tendance a été à l'austérité et à la hausse du chômage parallèlement à ces exonérations. Mais il ne faut pas en déduire pour autant que ce discours est un mensonge général adopté simultanément par toutes les élites mondiales qui se seraient concertées. Il y a une dégradation générale de la croissance capitaliste, sous l'effet de la suraccumulation, et toutes ces mesures sont le seul moyen qu'ont les politiciens bourgeois d'en freiner les effets.

Ces mesures n'ont donc aucun effet miraculeux, mais elles font tout ce qu'elles peuvent pour "inciter" l'investissement, même si globalement elles ont surtout comme effet de faire exploser les inégalités. La concurrence (dumping fiscal) entre États est un effet supplémentaire qui pousse à accentuer ces politiques partout.

Il est toutefois certain qu'il existe un effet proprement idéologique du tournant néolibéral, notamment en ce qui concerne les exonérations d'impôts pour les riches particuliers (l'argument du ruissellement n'y fonctionne pas comme pour les entreprises). Cet effet idéologique peut être vu comme un sous produit du retournement global du rapport de force en faveur de la bourgeoisie. Les politiciens font des cadeaux fiscaux aux plus riches, qui sont leur électorat le plus fidèle, et le justifient aux yeux des masses avec un discours méritocratique, et en jouant sur l'identification fallacieuse que peuvent ressentir les non riches (« imaginez-vous qu'on vous prélève la plupart de ce que vous gagnez à la sueur de votre front ! »).

1.2 Exemple de la France[modifier | modifier le wikicode]

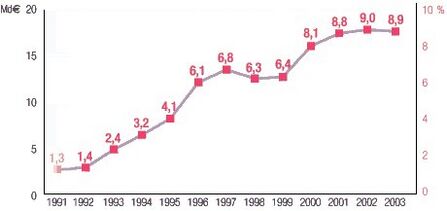

En France, les exonérations d'impôts se sont multipliées depuis la fin des années 1980.

Une première ébauche d'un bouclier fiscal a été votée en 1988 sous le gouvernement PS de Michel Rocard sous la forme de la règle du plafonnement de l'impôt de solidarité sur la fortune, qui limitait à 70 % des revenus le poids combiné de cet impôt et de l'impôt sur le revenu.

On peut citer :

- les exonérations de cotisations patronales par Fabius sous le gouvernement Jospin, entre 1999 et 2002, qui représenteraient une perte de 26 milliards

- le bouclier fiscal de Sarkozy

Ces mesures font parties d'un ensemble (avec les niches fiscales, les subventions...) qui conduit à la baisse de recettes pour l'Etat, que de nombreux économistes ou journalistes ont tenté d'estimer :

« Depuis 1999, l'ensemble des mesures nouvelles prises en matière de prélèvements obligatoires ont ainsi réduit les recettes publiques de près de 3 points de PIB : une première fois entre 1999 et 2002 ; une deuxième fois entre 2006 et 2008. Si la législation était restée celle de 1999, le taux de prélèvements obligatoires serait passé de 44,3 % en 1999 à 45,3 % en 2008. En pratique, après réduction des prélèvements, ce taux a été ramené à 42,5 %. À titre d'illustration, en l'absence de baisses de prélèvements, la dette publique serait environ 20 points de PIB plus faible aujourd'hui qu'elle ne l'est, générant ainsi une économie annuelle de charges d'intérêt de 0,5 point de PIB. »[1]

Un rapport officiel de 2010 avance une perte de recettes fiscales de 100 à 120 milliards entre 2000 et 2009. [2]

Ces chiffres permettent aussi de montrer à quel point ce sont des mesures timides et cosmétiques lorsque le PS parle de récupérer 10 milliards d'euros en supprimant certaines niches fiscales. Ce même PS est tout aussi coupable de la dette publique, via les nationalisations avec indemnités (sous Mitterrand...), les exonérations (sous Jospin...), les subventions aux entreprises (dans toutes les collectivités gérées par le PS, la loi de programmation militaire de 1987 à 1991, etc...

2 Niches fiscales[modifier | modifier le wikicode]

2.1 Rôle et justification[modifier | modifier le wikicode]

La justification des niches fiscales, c'est "d'inciter" à tel ou tel investissement utile, encourager la création d'entreprise et donc d'emploi, etc... en bref « l'intérêt général » de par les politiques de l'offre.

Mais si l'on regarde au niveau des grosses sommes, à qui bénéficient les niches, c'est clairement la bourgeoisie. Comme le dit une journaliste d'investigation :

« les groupes sont les grands gagnants de ce système. Comme l'a établi un rapport (2010) du Conseil des prélèvements obligatoires, leur taux réel d'imposition n'est pas de 33 % mais de 13 %, ce qui place la France au même niveau que l'Irlande qui a adopté une fiscalité très favorable pour attirer les grands groupes internationaux ; un chiffre rarement mentionné par le Medef. En revanche, les petites entreprises, peu familières du dédale fiscal français, sont imposées en moyenne à hauteur de 30 %. »[3]

Les niches fiscales étant souvent des mécanismes complexes, elles ont globalement pour effet de :

- favoriser les capitalistes nationaux mieux informés (forme de protectionnisme)

- favoriser les riches et les grands patrons qui ont des experts juridiques spécialisés dans "l'optimisation fiscale"

2.2 France[modifier | modifier le wikicode]

Dans le jargon des finances publiques, on parle de dépenses fiscales, euphémisme pour ne pas dire "manque à gagner" ou "recettes en moins".

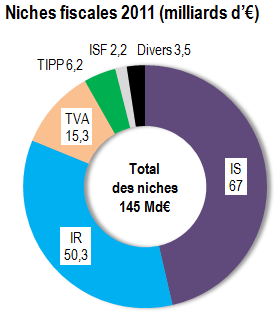

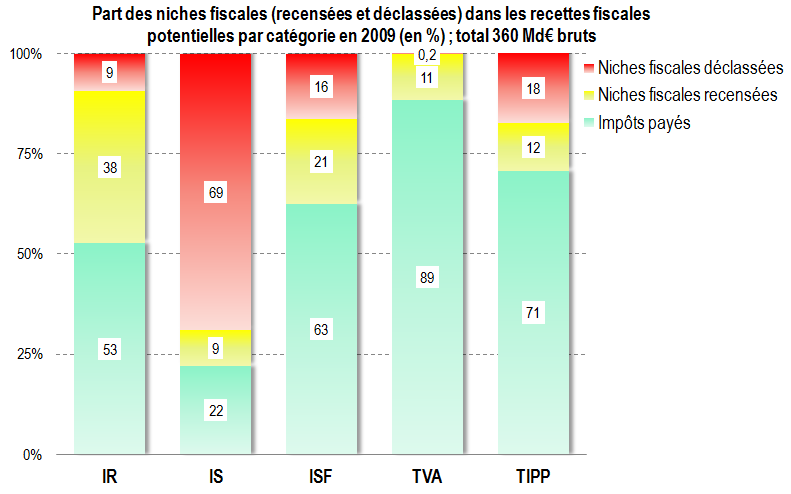

En France, les plus grosses niches fiscales concernent l'impôt sur les sociétés (dérogations accordées aux grands patrons) et l'impôt sur les revenus (pour les riches). Ensuite viennent les niches concernant la TVA (pour les patrons toujours) et l'impôt sur la fortune.

Le nombre de niches fiscales est passé d'environ 418 en 2003, à 468 en 2010.[4]

En 2011, l'ensemble des niches a coûté à l'État au moins 145 milliards d'euros (à comparer avec le budget de l'éducation la même année : 60,5 milliards d'euro).

Célèbre exemple : le régime du "bénéfice mondial consolidé". Cette niche avait été créée en 1965 pour aider les multinationales françaises : elles avaient le droit de déclarer des pertes dans une filiale à l'étranger pour compenser leurs profits et ainsi ne pas payer d'impôt sur les sociétés. Les grands patrons négociaient directement avec l'État pour y avoir droit : en 2010, seuls 5 y avaient droit. Pour donner l'impression d'être juste, le gouvernement Sakozy a supprimé cette niche le 7 septembre 2011, après de nombreux autres cadeaux fiscaux.[5]

Il faut noter que si certaines niches sont recensées et bien connues, une bonne moitié est "déclassée" : en particulier, 69% de celles concernant l'impôt sur les sociétés en 2009.

3 Notes et sources[modifier | modifier le wikicode]

- ↑ Laurent Mauduit, Ces dix ans de cadeaux fiscaux qui ont ruiné la France, 25 juillet 2010

- ↑ Rapport Gilles Carrez, Commission des finances de l’Assemblée Nationale, juin 2010

- ↑ Martine Orange, Fiscalité: ces niches si favorables aux entreprises, 2010

- ↑ http://www.lemonde.fr/politique/article/2010/04/09/l-epais-maquis-des-niches-fiscales_1331417_823448.html, Le Monde, 2010

- ↑ Libération Economie, 7 septembre 2011