Bulle spéculative

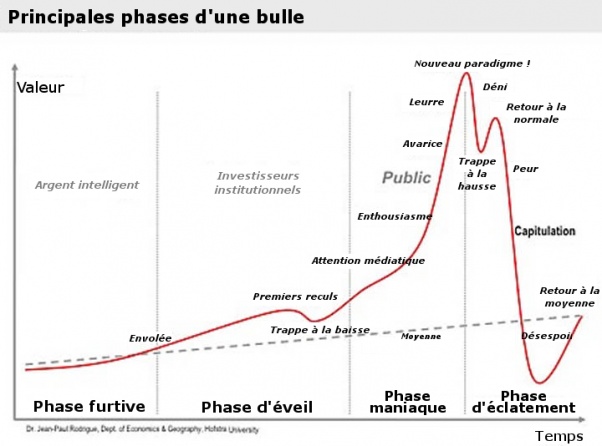

Une bulle spéculative (ou bulle économique, bulle de prix, bulle financière, bulle boursière...) est un phénomène de l'économie marchande qui voit les prix d'un marché donné s'envoler bien au dessus de la valeur réelle, puis s'effondrer.

1 Généralités[modifier | modifier le wikicode]

Les bulles sont apparemment irrationnelles, alors qu'elles sont la résultante d'un ensemble de spéculations individuelles relativement rationnelles.

Dans un contexte de hausse du prix d'un bien, d'une matière première ou d'un actif, certains investisseurs font le choix d'acheter immédiatement, en vue de revendre plus tard, plus cher. Plus les investisseurs sont nombreux, plus la demande fait augmenter le prix au dessus de sa valeur d'échange, et plus le phénomène s'amplifie. La rumeur d'argent facile attire des spéculateurs de plus en plus nombreux, y compris parfois de modestes particuliers.

Souvent, on commence alors à penser que la hausse est bien fondée (par exemple l'entrée dans une "nouvelle économie" dématérialisée lors de la bulle internet).

La solvabilité des anciens emprunteurs, fondée sur la possibilité de vendre rapidement à fort prix en cas de défaillance individuelle, est soudain revue à la baisse. Les investisseurs spéculatifs attirés par les forts rendements haussiers se retirent vers des marchés plus porteurs. Les prix chutent de plus en plus fortement. La bulle financière s'effondre, avec notamment un krach boursier.

Les bulles sont une des manifestations des cycles économiques (crise et reprise) étudiés d'une façon plus générale par de nombreux économistes depuis le 19e siècle (Juglar, Marx, Kondratieff...).

Il est à noter que dans beaucoup de cas, les investisseurs savent qu'il y a une bulle, mais sont néanmoins incapables de résister à la pression : car dans l'immédiat, ne pas se joindre aux spéculateurs à la hausse, c'est rester en dehors de leur enrichissement.

« Dans toute affaire de spéculation, chacun sait que la débâcle viendra un jour, mais chacun espère qu'elle emportera son voisin après qu'il aura lui-même recueilli la pluie d'or au passage et l'aura mise en sûreté. Après moi le déluge ! Telle est la devise de tout capitaliste et de toute nation capitaliste. »[1]

2 Bulles immobilières[modifier | modifier le wikicode]

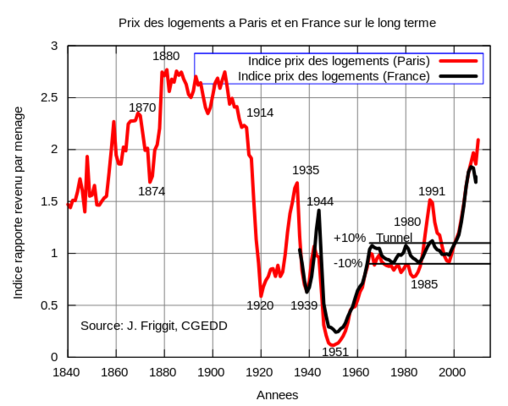

Les prix de l'immobilier peuvent s'envoler très haut, et former des bulles spéculatives (bulles immobilières) : par exemple, des propriétaires peuvent attendre que le prix monte encore plus haut avant de vendre, ce qui, en attendant, réduit la quantité de logements disponibles sur le marché, donc tend à augmenter les prix...

L'arbitraire n'est cependant pas total, puisque les propriétaires ont quand même besoin, à un moment ou un autre, de tirer de réels revenus de leurs biens, donc de se confronter au pouvoir d'achat réel des demandeurs de logements.

Pour tenter d'évaluer si les prix de l'immobilier s'écartent trop de la capacité des acheteurs, les prix sont parfois comparés au revenu moyen des ménages (tunnel de Friggit).

3 Historique[modifier | modifier le wikicode]

3.1 Premières bulles[modifier | modifier le wikicode]

Le mot français de bulle vient de l'anglais « bubble », il s'agit d'une métaphore qui fait la comparaison avec une bulle qui gonfle et éclate.

Les premières bulles sont observables historiquement dans les pays où l'échange marchand était le plus développé. Une des premières bulles documentées fut celle de la "tulipomanie" du XVIIème siècle aux Provinces-Unies des Pays-Bas.

La spéculation sur les titres de la Compagnie des mers du Sud (South Sea Company) à Londres en 1720 conduit le Parlement anglais à voter le Bubble Act. Quand on demanda à Isaac Newton, maître de la monnaie de Londres depuis 1697, ce qu'il pensait de cette affaire il répondit qu'il « pouvait calculer les mouvements des corps célestes, mais pas la folie des gens. » Cela montre à quel point les phénomènes sociaux qui naissent de l'échange marchand dépassent les individus et les impressionnent.

3.2 Après-guerre[modifier | modifier le wikicode]

Pendant les 30 glorieuses, les bulles semblent domptées. C'est que les capitaux trouvent facilement à s'investir de façon rentable après la purge de la Seconde guerre mondiale.

Cette base matérielle est renforcée par le fait que le capital financier est relativement encadré par la loi dans cette période, pour le canaliser vers l'industrie.

3.3 Période contemporaine[modifier | modifier le wikicode]

Dans les années 1970, le "modèle de croissance" de l'Après-guerre s’essouffle en raison de la baisse du taux de profit. Les capitaux surabondants cherchent des voies faciles d'accumulation, et une protection face à la forte inflation. Le centralisation du capital va s'accélérer, le néocolonialisme aussi. Les puissances impérialistes vont garantir un cadre favorable aux spéculations, en freinant l'inflation, en libéralisant, dérégulant... ce qui va accompagner la forte financiarisation de ces dernières décennies. On voit alors naître le mythe du « golden boy » ou la facilité qu'il y aurait à gagner de l'argent en spéculant. On voit aussi renaître les bulles décennales.

C'est d'abord l'éclatement de la bulle spéculative japonaise en 1986, qui conduit à la fameuse "décennie perdue".

Puis, en 1997, c'est l'éclatement de la crise asiatique de 1997.

La bulle internet de la fin des années 1990, qui éclate en 2000.

La bulle immobilière, à l'origine de la crise des subprimes de 2007 puis de la crise financière de 2008, développée en une décennie depuis le milieu des années 1990 jusqu'au milieu des années 2000 dans la plupart des régions urbanisées occidentales (certains auteurs montrant que la bulle s'est développée dans les agglomérations à fortes contraintes urbanistes en matière de constructibilité, mais pas dans celles à faibles contraintes, nourrie notamment par la faiblesse des taux d'intérêts des banques centrales décidée pour stimuler artificiellement l'économie après l'éclatement de la bulle internet et les attentats du 11 septembre 2001.

4 Notes et sources[modifier | modifier le wikicode]

- ↑ Karl Marx, Livre I - Chapitre X : La journée de travail, 1867